Comprendre les facteurs influençant les taux d'intérêt

Les éléments qui influent souvent sur vos taux

Pour obtenir le meilleur taux d'intérêt pour votre prêt, il est crucial de comprendre les différents facteurs qui peuvent influencer ces taux. Tout d'abord, il est important de savoir que les taux d'intérêt sont largement affectés par les conditions économiques générales, telles que l'inflation, la politique monétaire et les coûts de financement.

En outre, votre profil personnel joue également un rôle déterminant. Votre score de crédit, par exemple, est un indicateur clé pour les institutions financières. Un profil de crédit solide vous offre généralement un meilleur taux d'intérêt. D'autres éléments comme le montant de l'acompte et votre historique de paiement sont aussi pris en considération.

Si vous souhaitez approfondir vos connaissances sur le calcul des intérêts et mieux comprendre ces aspects, vous pouvez visiter cet article détaillé sur le calcul des intérêts.

Enfin, n'oubliez pas que les conditions du marché peuvent changer. Il est donc essentiel de rester informé et de comparer régulièrement les différentes offres de prêt disponibles afin de tirer le meilleur parti de votre situation.

Comparer les offres de prêt

Analyse des offres de prêt

Pour obtenir le meilleur taux d'intérêt en 2023, il est essentiel de procéder à une analyse comparative des offres. Cette étape consiste à explorer diverses propositions de prêts pour dénicher celle qui vous offrira les meilleures conditions. Voici quelques conseils pratiques pour optimiser cette démarche :- Banques traditionnelles et en ligne : Comparez les propositions des banques physiques et en ligne. Ces dernières proposent souvent des taux plus compétitifs en raison de leurs frais de fonctionnement réduits.

- Taux fixe ou variable : Choisissez entre un taux fixe, qui reste stable pendant toute la durée du prêt, et un taux variable, qui peut fluctuer selon les conditions du marché. Calculez avec précision lequel vous conviendrait mieux en fonction de votre profil et de vos attentes.

- Calcul des intérêts : Pour mieux comprendre comment sont calculés les taux d'intérêt légaux majorés et faire le bon choix, consultez notre article ici.

- Frais de dossier et assurance : Ne vous laissez pas influencer uniquement par le taux d'intérêt. Tenez également compte des frais cachés, comme les frais de dossier ou d'assurance, qui peuvent alourdir le coût total de votre prêt.

Améliorer votre profil de crédit

Optimisez Votre Crédit pour des Taux Favorables

Améliorer votre profil de crédit est un élément clé pour obtenir un meilleur taux d'intérêt sur votre prêt. En effet, les prêteurs se basent souvent sur la qualité de votre crédit pour déterminer le risque qu'ils prennent en vous accordant un prêt. Voici quelques stratégies pour renforcer votre profil :- Vérification régulière de votre dossier de crédit : Assurez-vous que les informations y figurant sont exactes et mises à jour. Toute erreur non corrigée pourrait nuire à votre évaluation par les prêteurs.

- Paiement ponctuel des dettes existantes : Une bonne gestion des paiements démontre votre capacité à respecter vos engagements financiers. Optez pour des paiements automatiques si nécessaire.

- Réduction des soldes sur les cartes de crédit : Un taux d'utilisation de crédit inférieur à 30 % est souvent conseillé. Cela montre aux prêteurs que vous utilisez votre crédit de manière responsable.

- Diversification des sources de crédit : Posséder et bien gérer plusieurs types de crédits (carte de crédit, prêt auto, etc.) peut améliorer votre profil de crédit global.

Négocier avec les prêteurs

Éléments essentiels pour obtenir de meilleures conditions

Négocier avec les prêteurs est une étape cruciale pour obtenir un taux d'intérêt favorable. Toutefois, avant d'entamer des discussions, il est important de se munir de solides arguments et d'être bien préparé.- Présentez un bon historique de crédit : Un profil de crédit amélioré peut jouer en votre faveur lors des négociations. Les prêteurs sont plus enclins à proposer des taux attractifs aux emprunteurs fiables.

- Comparez les offres : Arrivez à la table de négociation avec des offres concurrentielles en main. Cela démontre que vous avez fait vos recherches et que vous êtes prêt à chercher ailleurs si besoin.

- Identifiez des leviers de négociation : Identifiez les éléments tels que la durée du prêt, des garanties supplémentaires, ou même d'éventuelles réductions si vous avez d'autres produits chez le même prêteur, qui peuvent vous donner de la latitude.

- Restez flexible : Parfois, le meilleur taux d'intérêt est compensé par des frais réduits ou des conditions de remboursement plus avantageuses. Évaluez ce qui est le plus important pour votre situation financière à long terme.

Utiliser les outils en ligne

Utilisation des plateformes numériques pour accéder aux meilleures offres

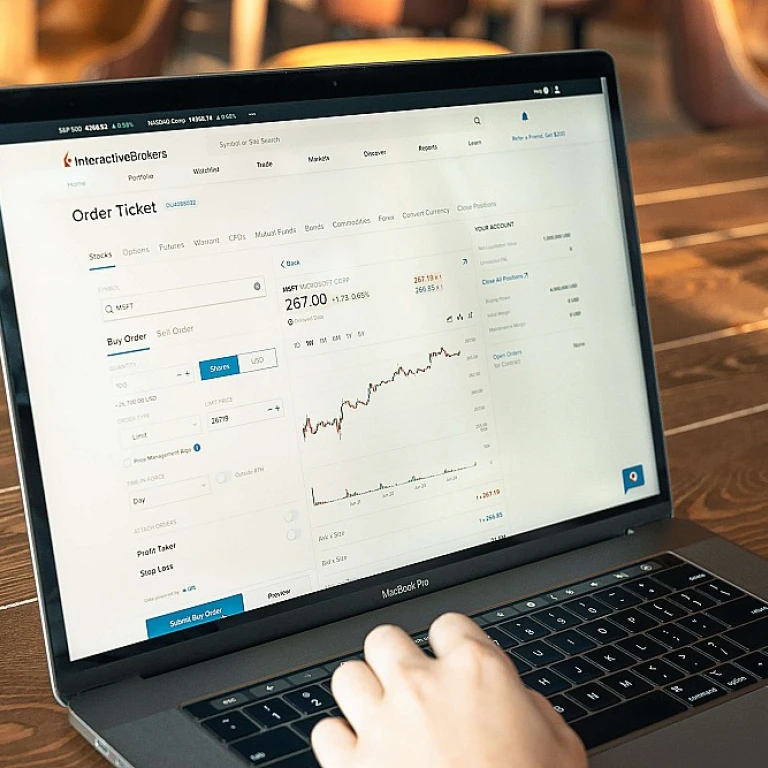

Dans le cadre de votre recherche d'un prêt avec un taux d'intérêt compétitif, les outils en ligne peuvent s'avérer être des alliés précieux. Ces ressources numériques permettent non seulement de gagner du temps, mais aussi d'obtenir une vue d'ensemble claire de vos options. Voici quelques raisons pour lesquelles les plateformes en ligne sont essentielles :

- Comparaison Facile : Les comparateurs en ligne collectent et compilent les offres de différents prêteurs, vous permettant de comparer instantanément les taux d'intérêt, les frais et les conditions. Cela simplifie le processus de recherche et vous aide à faire un choix éclairé.

- Accès à des Avis : Les sites et forums de discussion offrent souvent des avis d'autres emprunteurs, ce qui vous donne un aperçu pratique du fonctionnement réel des prêteurs et de leurs offres. Cela peut être particulièrement utile pour choisir le bon prêteur.

- Simulations de Prêt : Plus que de simples comparateurs, certains sites permettent de simuler des prêts en saisissant vos informations financières. Ces simulations vous aident à comprendre l'impact d'un taux d'intérêt sur vos mensualités et votre capacité de remboursement.

- Alertes de Taux : Les outils en ligne offrent parfois des services d’alerte qui vous informent des variations de taux d'intérêt, vous permettant ainsi de sauter sur une occasion d'obtenir un meilleur taux dès qu'elle se présente.

L'utilisation de ces outils exige toutefois de vérifier constamment leurs mises à jour pour garantir que l'information reçue est la plus récente et pertinente possible.

Les erreurs à éviter lors de la recherche d'un prêt

Pièges Comuns à Éviter lors de la Recherche d'un Prêt

Lorsque vous êtes en quête du meilleur prêt, il est indispensable de savoir éviter certaines erreurs courantes qui peuvent gravement impacter vos finances. Voici quelques pièges à éviter :- Ignorer les Petites Écritures : Les conditions cachées dans les contrats peuvent entraîner des coûts supplémentaires. Lisez attentivement tous les détails avant de signer.

- Se Focaliser Uniquement sur le Taux d'Intérêt : Bien que le taux d'intérêt soit crucial, n'oubliez pas de considérer les frais annexes comme les frais de dossier et d'assurance.

- Oublier de Comparer les Offres : Comme mentionné précédemment, comparer les offres de différents prêteurs peut vous aider à obtenir de meilleures conditions.

- Ne pas Évaluer sa Capacité de Remboursement : Il est vital de s'assurer que vous pourrez soutenir les remboursements tout au long de la durée du prêt pour éviter les ennuis financiers.

- Se Lancer Sans Préparation : Sans une bonne stratégie pour négocier ou améliorer votre profil de crédit, vous risquez de perdre des opportunités avantageuses.

- Utiliser de Mauvaises Sources d'Information : Assurez-vous que les conseils que vous suivez proviennent de sources crédibles et fiables en matière de finance.