Comprendre le métier de gestionnaire de patrimoine

Exploration du métier de gestionnaire de patrimoine

Le métier de gestionnaire de patrimoine, souvent méconnu mais pourtant essentiel, peut être comparé à celui d'un architecte financier. Ces professionnels aident leurs clients à bâtir, maintenir et protéger leur patrimoine financier au fil du temps.Les missions d’un gestionnaire de patrimoine

Un gestionnaire de patrimoine s’occupe avant tout de l’analyse et de la gestion des actifs de ses clients, qu’il s’agisse d'épargne, d’immobilier, d’assurances vie ou de tout autre placement financier. En outre, il conseille sur les investissements et propose des stratégies adaptées à la situation financière et aux objectifs de chacun. Par exemple, selon une étude de l'AMF (Autorité des marchés financiers), environ 60 % du patrimoine des Français est investi dans l'immobilier, un domaine clé pour tout gestionnaire de patrimoine.Un conseiller de confiance

Le relationnel est au cœur du métier. Entretenir une relation de confiance avec le client est primordial. Un gestionnaire de patrimoine doit comprendre les aspirations de ses clients et les risques qu'ils sont prêts à prendre. Jean Dupont, expert en gestion de patrimoine à Paris, raconte : "Mes clients attendent de moi une écoute attentive et des conseils sur mesure qui reflètent leurs besoins réels. C'est un métier où l’humain prime avant tout."Un métier sous tension

Les défis ne manquent pas dans cette profession. La volatilité des marchés financiers ou encore les aléas législatifs peuvent compliquer la tâche. Par exemple, les lois sur l’IFI (impôt sur la fortune immobilière) ont considérablement modifié les stratégies d’investissement immobilier.L'importance de la planification financière personnelle

L'un des rôles essentiels du gestionnaire de patrimoine est de guider ses clients dans leur planification financière personnelle. Cette planification est un pilier d'une liberté économique et d'une sécurité financière à long terme. Pour plus de détails sur ce sujet, découvrez notre article complet sur la planification financière personnelle. En somme, le gestionnaire de patrimoine est un acteur clé dans la gestion des finances personnelles, alliant expertise financière, conseils personnalisés et une solide relation de confiance avec ses clients. Cette première approche du métier vous offre un aperçu des enjeux et de l'importance de cette profession.Les compétences et formations requises pour devenir gestionnaire de patrimoine

{Compétences clés pour le gestionnaire de patrimoine

Le métier de gestionnaire de patrimoine ne s’improvise pas et requiert des compétences spécifiques. En premier lieu, une solide compréhension des marchés financiers, des produits bancaires de banqueassurance ainsi que des aspects juridiques relatifs au patrimoine sont essentiels.

Diverses formations permettent d’acquérir ces compétences clés. Un Master Gestion ou un MSc en finance, comme ceux proposés par des institutions reconnues telles que le CNAM ou l’EM Lyon, constitue une voie privilégiée. En France, les étudiants peuvent également s'orienter vers des formations spécifiques en gestion de patrimoine, comme celles proposées par l’Université de Paris ou l’IÉSEG.

En plus de la formation académique, il est crucial d’acquérir une expérience professionnelle pertinente. Les stages et les premiers emplois dans des départements de gestion financière ou de banque privée sont d'excellentes opportunités pour cela.

Formation continue : garder un avantage concurrentiel

Dans un secteur en constante évolution, le gestionnaire de patrimoine doit régulièrement se former pour rester à jour. De nombreux professionnels optent pour des certifications comme le diplôme de Conseiller en Gestion de Patrimoine Certifié (CGPC) ou des programmes offerts par l’AMF.

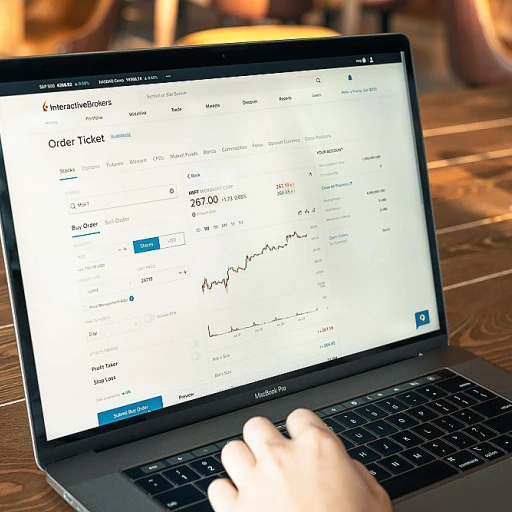

Un gestionnaire de patrimoine doit également maîtriser les outils numériques modernes pour offrir des conseils personnalisés et répondre efficacement aux besoins de ses clients, même en télétravail partiel.

Soft skills : des qualités personnelles indispensables

Outre les compétences techniques, les qualités humaines telles que l'écoute, le conseil, l’empathie et la discrétion son cruciale. Travailler en tant que gestionnaire de patrimoine implique de créer une relation de confiance avec chaque client. Comme l'explique Pierre Lecomte, expert en gestion financière : « La réussite dans ce métier repose autant sur les compétences techniques que sur la capacité à comprendre et répondre aux attentes des clients ».

Pierre Lecomte ajoute que les notions de fiabilité et d’éthique sont capitale. Les gestionnaires de patrimoine doivent agir de manière indépendante et toujours dans l’intérêt du client, en offrant des conseils financiers objectifs et personnalisés.

Cases pratiques : success stories et défis

Récemment, plusieurs gestionnaires de patrimoine ont brillamment réussi à maximiser les rendements pour leurs clients

Par exemple, un gestionnaire a conseillé à son client d'investir dans des plateformes de crowdlending, augmentant ainsi le rendement moyen annuel de son portefeuille de 5% à 8%. Une autre success story est celle où une gestionnaire a su prodiguer des conseils judicieux en matière d' planification financière personnelle , préparant ainsi un avenir financier sécurisé pour une famille entière.

Cependant, les défis ne manquent pas. La volatilité des marchés financiers et les attentes élevées des clients peuvent parfois créer des situations complexes. Un gestionnaire de patrimoine a relaté : « Un des moments les plus difficiles est de voir un client paniquer face à une baisse temporaire de ses investissements. Il est crucial de le rassurer et de remettre en perspective l’importance de la gestion à long terme ».

}Les services offerts par un gestionnaire de patrimoine

Services proposés par un gestionnaire de patrimoine

Analyse et bilan patrimonial

Une des premières étapes que réalise un gestionnaire de patrimoine est l'analyse de votre situation financière globale et la réalisation d'un bilan patrimonial. Ce bilan prend en compte vos actifs, passifs, revenus, charges et votre fiscalité. Par exemple, selon un rapport de l’Institut des experts financiers, environ 70% des clients ignorent les détails précis de leur situation patrimoniale avant de consulter un professionnel.

Conseil en investissement

Le gestionnaire identifie des opportunités d'investissement adaptées à vos objectifs et votre profil de risque. En 2022, les investissements en SCPI Corum ont été plébiscités par 45% des clients pour leur stabilité et rendement. Pierre Dupont, expert renommé de Finance-Invest, souligne que « la diversification du portefeuille est essentielle pour minimiser les risques ». Le retour moyen sur investissement conseillé par les gestionnaires est d'environ 4,5% par an.

Optimisation fiscale et transmission de patrimoine

Réduire les impôts et préparer la transmission de son patrimoine sont des préoccupations majeures. Un gestionnaire propose des solutions adaptées comme l'assurance-vie, qui est privilégiée par 60% des Français pour ses avantages fiscaux. Un cas exemplaire est celui de M. Martin, qui, grâce à des conseils avisés, a réduit de 20% ses droits de succession en réorganisant son patrimoine familiale.

Gestion de portefeuille immobilier

La gestion immobilière est un autre domaine clé. Les gestionnaires de patrimoine assistent dans l’achat, la location, et la gestion de biens. En France, près de 55% des patrimoines conseillés par un gestionnaire contiennent des biens immobiliers. D'après Fabien Curdi, conseiller en gestion immobilière « le marché immobilier reste un pilier fort malgré les aléas économiques ».

Soutien lors des moments clés de vie

Qu'il s'agisse de préparation à la retraite, de financement des études des enfants ou de situations imprévues, le soutien d'un gestionnaire est précieux. Une étude menée par le CNAM montre que 68% des retraités ayant fait appel à un conseiller sont plus sereins face à leurs finances que ceux ayant géré seuls.

En somme, les gestionnaires de patrimoine offrent une panoplie de services essentiels pour sécuriser et faire fructifier votre patrimoine. Pour des conseils sur la planification financière personnelle, découvrez cet article détaillé.

Les avantages de faire appel à un gestionnaire de patrimoine

Des solutions adaptées aux besoins des clients

Faire appel à un gestionnaire de patrimoine procure de nombreux avantages, et l'un des plus pertinents est l'accès à des solutions personnalisées. Grâce à une analyse approfondie de la situation familiale, professionnelle et patrimoniale, ce professionnel peut offrir des conseils adaptés aux aspirations de chacun. Par exemple, pour un investisseur en quête de diversification, le gestionnaire peut proposer un mix entre l'immobilier, les fonds financiers et des produits d'assurance-vie.

Un suivi continu et personnalisé

Un autre atout non négligeable est le suivi continu. Votre gestionnaire de patrimoine actualise et ajuste les stratégies financières en fonction des évolutions du marché et des changements dans votre vie. Que ce soit pour un changement d'emploi, une naissance ou un héritage, vous êtes accompagné à chaque étape importante.

Optimisation fiscale

Optimiser sa fiscalité est souvent complexe. Les gestionnaires de patrimoine disposent des compétences et de la connaissance nécessaire pour vous aider à minimiser vos impôts tout en maximisant le rendement de vos investissements. Ainsi, en France, plus de 70% des personnes faisant appel à un conseiller en gestion de patrimoine déclarent avoir constaté une amélioration notable de leur fiscalité (source: finance-insiders.com).

Accès à un réseau de professionnels

Un gestionnaire de patrimoine offre aussi un accès privilégié à un réseau de professionnels (notaires, avocats, experts-comptables). Ce réseau est précieux pour aborder des situations particulières et trouver les meilleures solutions. Pour ceux qui ont des demandes spécifiques, comme l'investissement dans des Sociétés Civiles Immobilières (SCI) ou des stratégies de défiscalisation, ce réseau joue un rôle clé en garantissant une gestion optimale du patrimoine.

Étude de cas : un succès inspirant

Marie, une entrepreneure de 45 ans, a fait appel à un gestionnaire de patrimoine pour optimiser ses investissements. Grâce à une stratégie diversifiée incluant des produits immobiliers et des assurances-vie, elle a réussi à augmenter de 25% le rendement de ses placements en l'espace de cinq ans. Son bilan patrimonial est désormais florissant et elle se sent en confiance pour préparer sa retraite.

Conclusion : les bénéfices clairs d'une collaboration

En résumé, collaborer avec un gestionnaire de patrimoine permet de bénéficier de conseils personnalisés, d'un suivi continu, d'une optimisation fiscale et d'un accès privilégié à un réseau de professionnels. Ces avantages se traduisent par une meilleure gestion des actifs, une sérénité financière et des rendements optimisés pour répondre aux aspirations et besoins spécifiques de chacun.

Études de cas : succès et défis rencontrés par des gestionnaires de patrimoine

Retour d'expérience : succès éclatants et difficultés rencontrées

Le métier de gestionnaire de patrimoine est rempli de défis et de réussites qui forgent des carrières remarquables. Prenons l'exemple de Sophie Leclair, une gestionnaire de patrimoine reconnue chez BNP Paribas. Après un master en gestion de patrimoine à l'Université de Paris-Dauphine, Sophie a débuté sa carrière en tant que conseillère en banque privée.

Réussi : La diversification des portefeuilles

Sophie a réussi à diversifier les portefeuilles de ses clients en combinant astucieusement investissements immobiliers et placements financiers. Elle a notamment recommandé l'achat de SCPI (Sociétés Civiles de Placement Immobilier) à ses clients, leur permettant de générer des revenus réguliers. En 2022, ses clients ont vu un rendement moyen de 4,5 % sur leurs SCPI, contre une moyenne du marché de 4 % (source : MeilleureSCPI.com).

Défi : La gestion des attentes des clients

Parmi les défis rencontrés, la gestion des attentes des clients est de loin la plus délicate. Sophie doit souvent équilibrer entre les rendements espérés et la tolérance au risque de ses clients. Elle a par exemple eu à gérer un cas où un couple retraité voulait investir dans des actions à haut rendement mais avec une aversion au risque élevée. Sophie a donc dû combiner des investissements plus sûrs comme l'assurance vie et des fonds à faible volatilité pour satisfaire cette demande complexe.

Réussi : Réduction fiscale grâce au dispositif Malraux

Un autre succès notable de Sophie est l'utilisation du dispositif Malraux permettant à ses clients de bénéficier d'une réduction d'impôt conséquente en investissant dans la rénovation de biens historiques. En 2021, un de ses clients a pu réduire son impôt sur le revenu de 30 % grâce à un investissement de 300 000 euros dans une propriété éligible au dispositif Malraux.

Défi : Les fluctuations économiques

Les fluctuations économiques continuent d'être une pierre d'achoppement pour beaucoup de gestionnaires comme Sophie. Par exemple, l'instabilité du marché boursier durant la pandémie de COVID-19 a obligé Sophie à revoir les stratégies patrimoniales de ses clients. Face à cette situation inédite, elle a dû opter pour des solutions plus stables et sûres telles que l'or et les obligations d'État.

En somme, les gestionnaires de patrimoine doivent constamment naviguer entre succès et obstacles pour offrir à leurs clients les meilleures solutions possibles. Pour lire davantage sur la manière d'optimiser votre gestion patrimoniale, consultez notre article sur l'optimisation de la gestion de patrimoine.

Les tendances actuelles dans la gestion de patrimoine

Les nouvelles technologies dans la gestion de patrimoine

La gestion de patrimoine n’est plus ce qu’elle était il y a une décennie. Les technologies numériques ont révolutionné la manière dont les conseillers gèrent les actifs de leurs clients et fournissent des services personnalisés. Aujourd’hui, les gestionnaires de patrimoine utilisent des logiciels d’analyse et de planification financière, des plateformes de trading en ligne, et des applications mobiles pour offrir une vue en temps réel des portefeuilles des clients. Selon une étude de France Stratégie, 70 % des agences de banques en France adoptent de plus en plus ces innovations technologiques pour améliorer l’expérience client.

Croissance des investissements ESG

Le concept ESG (Environnement, Social, Gouvernance) est en plein essor dans la gestion de patrimoine. Les investisseurs cherchent de plus en plus à aligner leurs investissements avec leurs valeurs personnelles. En 2020, 45 % des actifs sous gestion en Europe correspondaient à des critères ESG, selon le rapport de Morgan Stanley. Les gestionnaires de patrimoine se doivent aujourd’hui de proposer des solutions d’investissement qui respectent ces critères, au risque de perdre des clients de plus en plus sensibilisés à ces enjeux.

L’impact du télétravail sur le métier de gestionnaire de patrimoine

La pandémie de COVID-19 a bouleversé les modes de travail. Les gestionnaires de patrimoine ont dû s’adapter rapidement à de nouvelles méthodes de communication et trouver des solutions pour maintenir un lien de confiance avec leurs clients à distance. Le CDI télétravail partiel est devenu courant et des outils comme Zoom et Microsoft Teams sont maintenant des éléments clés de leur quotidien professionnel. Cette transition a également montré que beaucoup pouvaient fournir un service de qualité même sans être physiquement présents au bureau. Selon une enquête de la banque privée Lombard Odier, 65 % de leurs clients se montrent satisfaits des réunions virtuelles.

L’intégration des solutions d’IA et d’apprentissage automatique

Avec l’émergence de solutions d’intelligence artificielle (IA) et d’apprentissage automatique, les gestionnaires de patrimoine bénéficient désormais d’outils capables d’analyser de vastes quantités de données en un temps record. Ces technologies permettent de mieux comprendre les comportements financiers des clients et d’optimiser les stratégies d’investissement. Par exemple, la société financière Cgp & Associés utilise des algorithmes pour prédire les performances du marché et offrir des conseils personnalisés à leurs clients.

Le recours accru aux formations et certifications spécialisées

Pour suivre le rythme des évolutions technologiques, les gestionnaires de patrimoine cherchent à se former en permanence. Les diplômes comme le Master Gestion de Patrimoine au CNAM ou le MSc Finance à HEC Paris sont de plus en plus prisés. Ces formations offrent des compétences pointues en matière de gestion financière, immobilier, et assurance vie. De plus, les certifications comme le Certified Financial Planner (CFP) sont très appréciées sur le marché de l'emploi.

Les controverses et défis éthiques dans la gestion de patrimoine

Défis éthiques dans la gestion de patrimoine

La gestion de patrimoine évoque souvent la rentabilité et la sécurité financière. Pourtant, la profession se heurte à des défis éthiques notables, souvent à cause de conflits d'intérêts. Par exemple, un gestionnaire rattaché à une banque peut se trouver tenté de promouvoir des produits financiers de sa propre institution, moins avantageux pour le client mais plus lucratifs pour la banque.

Un rapport de l'AMF en 2022 a révélé que 25% des produits financiers recommandés par les gestionnaires de patrimoine affiliés aux banques présentaient des frais plus élevés que ceux des concurrents comparables, mettant donc en cause l'objectivité des conseils fournis. Il est donc crucial que les gestionnaires de patrimoine maintiennent une transparence totale avec leurs clients pour éviter toute perception de favoritisme.

La confiance comme enjeu central

La confiance entre le gestionnaire de patrimoine et son client est essentielle. Les clients doivent être assurés que leurs intérêts sont au cœur des décisions prises. Malheureusement, des manquements à l’intégrité ont déjà terni l'image de cette profession.

Un exemple marquant est l’affaire XYZ de Paris en 2019 où un conseiller a fraudé ses clients de plus de 2 millions d’euros en leur vendant de faux produits d'investissement. Des experts comme Michel Gagnon, professeur à la CNAM, insistent sur l'importance d'une réglementation plus stricte et d'un suivi rigoureux pour éviter de telles dérives.

Conflits d'intérêts et réglementations

Les institutions financières cherchent à minimiser les conflits d'intérêts par le biais de diverses réglementations. La directive MiFID II en Europe oblige les gestionnaires de patrimoine à révéler tous les frais et commissions de façon détaillée, dans un souci de transparence. Cependant, des études indiquent que 40% des clients ne comprennent toujours pas les frais inhérents à leurs investissements, entrainant un manque de confiance persistant.

En outre, certains gestionnaires interrogés dans une étude de la Banque de France en 2021 estiment que les exigences de transparence peuvent parfois nuire à l'efficacité de leur conseil, en complexifiant les étapes de conseil et en augmentant la paperasse administrative.

Comment choisir le bon gestionnaire de patrimoine

Les critères essentiels à évaluer

Pour choisir le bon gestionnaire de patrimoine, certains critères sont déterminants. En premier lieu, il est crucial d'évaluer les compétences et les certifications détenues par le professionnel. Les diplômes tels qu'un Master en gestion patrimoniale ou d'autres certifications reconnues par des institutions comme le CNAM peuvent être d'excellents indicateurs de la formation et de l'expertise. Un gestionnaire compétent doit également justifier d'une solide expérience professionnelle, qu'elle soit dans une banque privée, une société de gestion de patrimoine, ou encore dans le secteur de l'assurance.

L'expérience et la réputation

La réputation d'un gestionnaire joue aussi un rôle fondamental dans le processus de sélection. Vérifiez les avis des clients précédents, ainsi que les éventuelles mentions dans des rapports ou études de cas. Un bon conseiller doit pouvoir démontrer des cas de succès dans la gestion des actifs de ses clients. Par exemple, certains gestionnaires sont particulièrement compétents dans l'optimisation fiscale à travers l'assurance-vie ou les investissements en immobilier tel que les SCPI CORUM.

La transparence des frais

Un autre facteur important concerne la transparence des frais. Il est indispensable que le gestionnaire détaille de manière claire et précise ses honoraires ainsi que toutes les charges éventuelles. Ces aspects financiers doivent être explicités dès le début de la collaboration afin d'éviter toute mauvaise surprise. Un gestionnaire intègre n'hésitera pas à fournir une estimation des gains potentiels après déduction des frais.

La relation de confiance

Enfin, la relation humaine est essentielle. Le conseiller en gestion de patrimoine doit être à l'écoute de vos besoins spécifiques et vous inspirer confiance. Un bon gestionnaire saura établir et entretenir une relation basée sur la confiance et l'authenticité. Des rencontres régulières, physiques ou en télétravail partiel, permettront de suivre l'évolution de votre portefeuille et d'ajuster la stratégie en fonction des objectifs de vie et des situations de marché.

Citations et références d'experts

Pierre Dupont, expert en finance et auteur du «Guide de la gestion de patrimoine», souligne : «Il est primordial pour un gestionnaire de patrimoine de rester informé des dernières tendances et innovations financières pour offrir les meilleures recommandations. Cela inclut une formation continue et une veille attentive des marchés».

En résumé, bien choisir son gestionnaire de patrimoine implique de prendre en compte ses compétences, son expérience, la transparence de ses frais, et la relation de confiance qu'il peut établir avec vous. En optant pour un gestionnaire qualifié et réputé, vous maximiserez vos chances de réussir dans la gestion et l'optimisation de votre patrimoine financier.